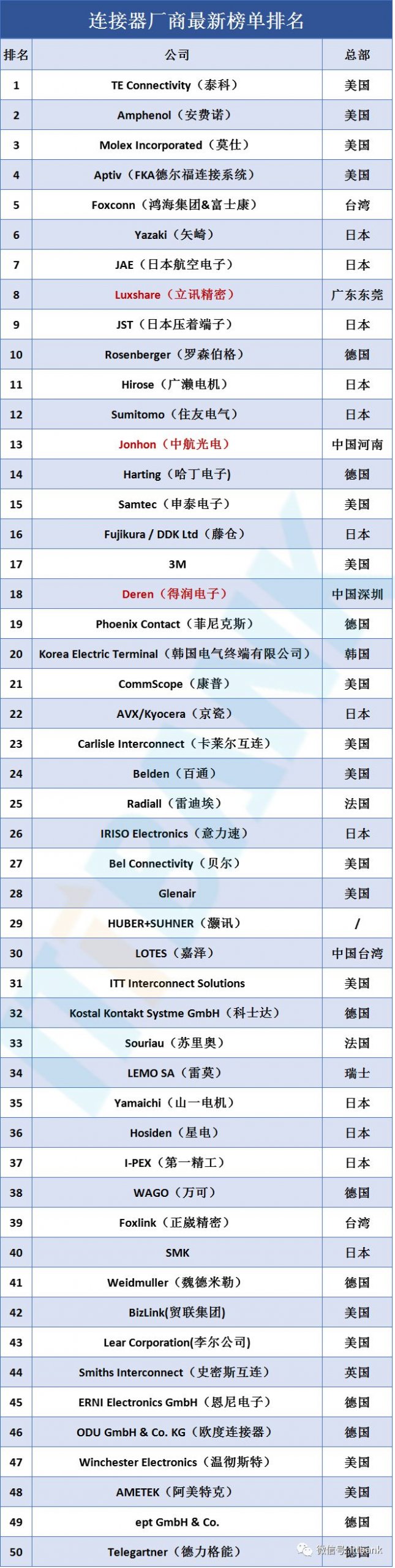

全球接插件制造商我心中的100強名單

采購接插件,上仁昊偉業科技。“全球接插件制造商100強名單都在這里了”由仁昊運營團隊編輯整理,更多接插件內容我們會陸續更新。仁昊偉業海量品牌同款接插件等您選,原廠直發,ISO認證!一樣的品質,不一樣的價格。一年質保,購物無憂。采購接插件相關產品,上仁昊(http://www.junziyuan.cn/)吧。

近日,專注于全球接插件的調研機構Bishop and Associates發布了一份新的全球100強電子接插件制造商榜單,按照接插件制造商2016/2017年的總銷售額進行了排名。

52.永貴電器

53.電連精密技術

54.合興集團

55.NAIS(松下電工)

56.HY(韓國然湖)

57.Aces(宏致電子)

58.Acon(連展科技)

59.P-TWO(禾昌興業)

60.SUYIN(實盈電子)

61.SpeedTech(宣得電子)

62.High-Top

63.承洧科技

64.瀚筌股份有限公司

65.日慎精工

66.建倚科技

67.Aliner

68.ELCO

69.CorningInc

70.Methode

71.StratosInternational

72.CooperIndustries

73.Airborn

74.EmersonConnectivitySolutions

75.WECO

76.EDAC

77.Meritec

78.PanInternational

79.Lumberg

80.Leoco

81.ConecCorp.

82.Hi-Rel

83.Honda

84.Multi-Contact

85.OmronCorporation

86.Autosplice

87.KEL Corporation

88.ITWPancon

89.PositronicIndustries

90.BelStewartConnector

91.NEUTRIKAG

92.StarconnConnectors

93.FCTElectronics

94.FujitsuComponents

95.RIAConnect

96.Preci-DipDurtalSA

97.ADCTelecommunications

98.Schaltbau

99.HirschmannElectronics

100.WearnesTechnologyLtd.

(注:前50排名是由Bishop and Associates發布,后50名排名是ittbank預估,排名無先后,僅供參考!如有遺漏錯誤之處請指正,電話25839333/400-0933-666,郵箱[email protected]。)

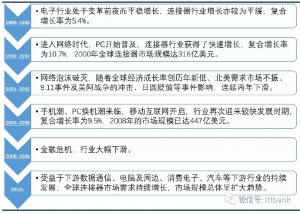

1.全球接插件行業處于穩步上升期,市場集中度高。

2009-2015年全球接插件市場規模復合年增長率達8.05%,2015年市場規模達562億美元,預計2017年將達618億美元。

全球接插件市場集中度高:從1980年到2014年,前10大企業占行業市場份額的從38.0%提高到56.8%。

2.中國已成為全球接插件主戰場,高端接插件行業快速崛起。

2009-2015年中國接插件市場規模增速達13.59%,遠高于全球同期8.05%的增速,2014年中國市場份額達25.75%,穩居全球第一。

中國接插件行業處于發展初期,集中度低,隨著高端制造業逐漸往中國轉移,未來幾年行業整合和產業結構升級將成為國內接插件市場主題,國內接插件行業集中度將逐漸提高。

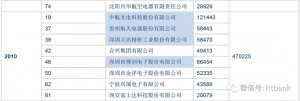

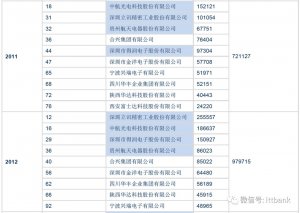

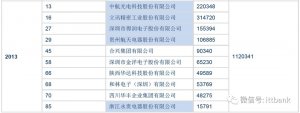

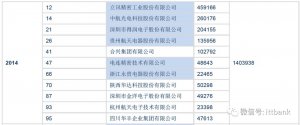

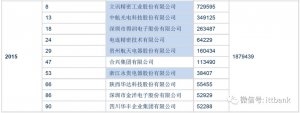

中國高端接插件行業快速崛起,中國電子元百強中接插件企業總收入增速遠高于整個電子元件行業,還遠高于全球前十大接插件企業,中國電子元件百強中接插件企業收入在全球接插件市場中的占比從2008年的1.27%,快速提升至2014年的5.32%。

參考臺灣地區高端接插件企業興起史,中國的高端接插件企業將成為下一批世界百強的主力。

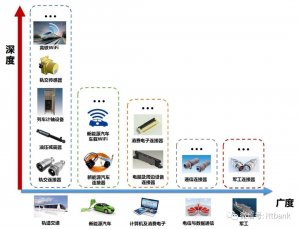

3.并購成為世界接插件龍頭企業主要發展思路:廣度上“從一到多”,深度上“從多到一”。

安費諾——廣度上“從一到多”,瘋狂并購的最純接插件平臺型標的;

泰科電子——深度上“從多到一”,打造嚴苛環境產品綜合供應商。

4.學習國外龍頭發展經驗,尋找國內接插件標的中的王者。

我國相關重點企業:立訊精密、永貴電器、中航光電、得潤電子、航天電器、電連技術等。

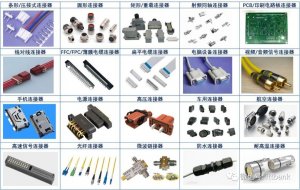

常用接插件的分類

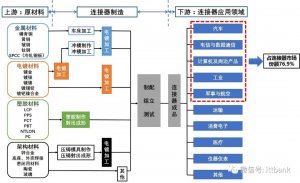

接插件行業的上游為各種金屬材料、塑膠材料和其它材料的制造業;下游為汽車、電信與數據通信、計算機與周邊產品、工業、工防與航空、運輸、消費電子、醫療等行業。

接插件我國重點企業

立訊精密:最先進入全球top10的中國企業,對標安費諾——潛在市值達千億

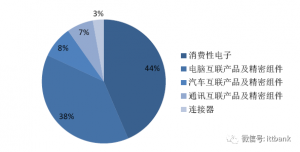

公司是一家專注于接插件的研發、生產和銷售的國家高新技術企。產品主要應用于3C(電腦、通訊、消費電子)、汽車和通訊等領域,核心產品電腦接插件已樹立了優勢地位,臺式電腦接插件覆蓋全球20%以上的臺式電腦,并快速擴大筆記本電腦接插件的生產,公司已經開發出DP、eDP、USB3.0、ESATA等新產品,同時公司正逐步進入汽車接插件、通訊接插件和高端消費電子接插件領域,拓展新的產品市場,確立了自身的競爭優勢。公司是USB、HDMI、SATA等協會的會員。

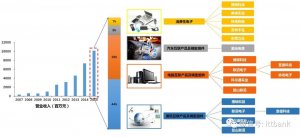

從2009年開始,立訊精密作為目前國內最大的高端接插件企業,充分受益于高端接插件制造業往中國轉移,起營業收入處于高速增長期,2009-2015年公司年均復合增長率達60.88%,2015年營業收入達101.4億。毛利率一直穩定在20%左右,2015年毛利率達22.88%。

公司致力打造接插件平臺型企業,產品覆蓋電腦、消費電子、汽車和通訊等領域:

公司是全球臺式電腦接插件龍頭地位(市占率20%以上),還是全球首批實現Type-C產業化的接插件公司;

高端消費電子接插件領域,公司布局無線充電、FPC、馬達。

同時公司正逐步進入汽車接插件、通訊接插件。

作為行業標準制定者,將率先受益電腦、消費電子、汽車和通訊等領域千億級高端接插件市場。

永貴電器:“軌交”深度、“接插件”廣度雙發力,有望復制泰科、安費諾龍頭模式

公司是一家專業從事軌道交通接插件產品研發、生產和銷售的國家級高新技術企業。主導產品包括鐵路客車接插件、鐵路機車接插件、城軌車輛接插件和動車組接插件。公司被認定為“國家火炬計劃重點高新技術企業”、“國家高新技術企業”等。截至2015年12月31日,公司及下屬子公司共擁有專利169項,其中實用新型專利143項,發明專利5項,外觀專利26項,其中包括軌道交通接插件產品、新能源電動汽車接插件產品、通信接插件產品。公司產品經CRCC認證,且通過軌道交通車輛制造企業供應商資質審核,在軌道交通接插件市場奠定了堅實的基礎。

從2009年開始,永貴電器立足國內軌交接插件絕對龍頭地位,充分受益于國內下游軌交高端接插件市場進口替代和高景氣度,起營業收入處于持續增長,2009-2015年公司年均復合增長率達26.87%,2015年營業收入達5.11億。毛利率一直穩定在50%左右,2015年毛利率達45.02%,毛利率下降是由于前期對于電動汽車接插件、通信接插件以及工防接插件布局使得前期成本上升。

永貴電器致力打造“軌交”和“接插件”兩大平臺,深耕“軌交”深度:

立足軌交接插件龍頭地位,內生布局軌交傳感器、高鐵WiFi、油壓減震器、列車計軸設備等軌交新產品;

外延“接插件”廣度:除了軌交接插件,公司還通過外延收購布局新能源汽車接插件、電腦及消費電子接插件、通信接插件、工防接插件等領域。

公司戰略優先布局“軌交”+“接插件”兩大千億級市場,未來三年高成長格局已定。

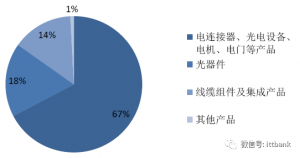

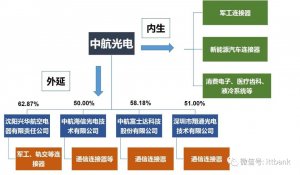

中航光電:工防接插件冠——“民事融合”典范,新能源汽車、通信、軌交等多高成長領域布局

公司是中國航空工業第一集團公司控股的股份制企業,也是國內專業致力于光、電接插件技術研發、生產、銷售,并全面提供整套接插件應用解決方案的知名工防企業。公司擁有高密度圓形電接插件、圓形線簧電接插件、矩形線簧結構電接插件、光纖光纜接插件四條國工防生產線,GJB599系列型譜被列入總裝科研項目。公司全面通過ISO9001(2000)質量體系認證,公司光無源器件首批取得信息產業部電信設備進網許可證,電源系列產品通過TUV、UL及CE認證。公司研制的接插件在航空、航天等領域得到廣泛應用,尤其是“神舟”五號載人飛船的成功應用,證明了公司產品的高可靠特性。

從2006年開始,中航光電立足國內工防接插件絕對龍頭地位,充分受益于國內工防、新能源汽車、通信、軌交等多下游高端接插件市場的高增長,營業收入不斷提升,2006-2015年公司年均復合增長率達27.73%,2015年營業收入達47.25億。毛利率一直穩定在33%左右,2015年毛利率達33.70%。

中航光電通過內增外延,布局新能源汽車、通信、工防、軌交等多高成長領域。

工防領域:公司產品覆蓋各大工防領域,擁有我國最全的四條國工防生產線;

新能源汽車接插件領域:公司目前國內市占率第一,未來將有望進入國際市場;

通信接插件領域:首批取得信息產業部電信設備進網許可證的公司,是華為、中興、三星核心供應商,受益于通信巨頭國際市場開拓;

其他領域:軌道交通、消費電子、醫療齒科、液冷系統等領域也在積極開拓,將成為新的業績增長點。

得潤電子:家電接插件龍頭,打造消費電子、汽車電子兩大領域綜合服務商

公司主要業務為各類電子接插件產品開發、生產與銷售。包括家用電器接插件、精密電子接插件、精密模具及精密組件、汽車接插件產品等。客戶包括海爾集團、康佳集團、四川長虹及創維集團等國內知名企業,是我國家用電器與消費類電子行業的主要供應商,公司80%的收入來源于國內市場。

從2006年開始,得潤電子立足國內家電接插件龍頭地位,充分受益于國內消費電子、汽車等多下游高端接插件市場的高增長,營業收入不斷提升,2006-2015年公司年均復合增長率達18.19%,2015年營業收入達30.38億。毛利率一直穩定在19%左右,2015年毛利率達17.99%。

公司致力于打造消費電子和汽車電子領域綜合服務商:

消費電子:產品包括家電接插件、電腦接插件、LED接插件、FPC、通訊接插件,公司現已完成USB Type-C產品研發及前期客戶導入,技術優勢明顯;

汽車電子:公司是國內領先的汽車接插件及線束供應商,產品還覆蓋汽車安全和告警傳感器,通過外延并購搶先布局車載充電機、車聯網、ADAS,打造未來的汽車電子綜合服務商,充分受益智能汽車時代。

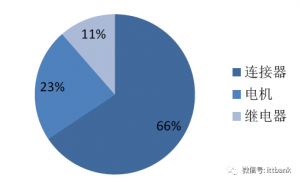

航天電器:工防領域領先接插件企業,還致力于研發高端繼電器、微特電機等高潛力產品

公司是中國航天科工集團骨干企業,公司研制、生產的繼電器和電接插件性能指標優越,大多數達到國際先進標準,并且部分繼電器和電接插件屬國內獨家開發和生產,在國內同行業中具有明顯的優勢。公司80%以上的產品銷售給航天、航空、電子、艦船等領域的高端客戶,公司先后參與了我國“神舟”飛船及運載火箭的產品研制配套任務。

從2006年開始,航天電器國內領先的工防航空接插件制造企業,充分受益于國內工防品中接插件、電機及繼電器需求增加,營業收入不斷提升,2006-2015年公司年均復合增長率達21.58%,2015年營業收入達18.73億。毛利率從2009年后一直穩定在40%左右,2015年毛利率達36.20%。

公司工防品打基礎,民品描未來:

公司工防品業務約占70%左右,主要涉及航天、航空、艦船、兵器等領域:

公司是國內領先的工防航空接插件制造企業,還研發高端繼電器,其接插件和繼電器產品,大多數達到國際先進標準,并且部分屬國內獨家開發和生產,在國內同行業中具有明顯的優勢。

公司還儲備了微特電機新品,子公司貴州林泉伺服電機可靠性強、精準度高,已經進入到各類工防品領域,有望受益微特電機行業高增長。

公司還有部分民用業務,主要涉及通訊、軌交、石油、家電等領域,將是新的業績增長點。

近年接插件行業發展的過程

全球接插件市場競爭格局呈現集中式

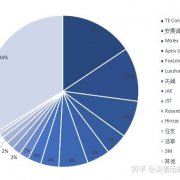

接插件行業集中度逐漸提高,前十名接插件公司市占率近60%,中國企業正在迅速分食市場。產業整合已經滲透到包括電子工業的各個行業,加速了接插件產業整合,接插件行業的集中度也在逐漸提高。自1980年以來,前10名的公司穩步增加自己在整個接插件市場中的市場份額。1980年,前10大企業占行業市場份額的38.0%。2014年,前10大企業已經占世界接插件需求的56.8%。不過,隨著中國現在已經成為全球接插件增長最快和最大的市場,其整體市場格局還是稍有變化的,中國企業迅速成長起來,前十大接插件廠商市場份額從2013年的57.6%下降到2014年的56.8%,就證明隨著中國企業崛起,全球接插件大格局在潛移默化的發生變化。

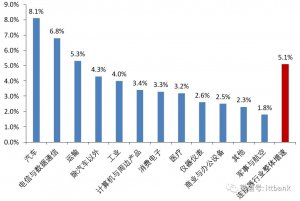

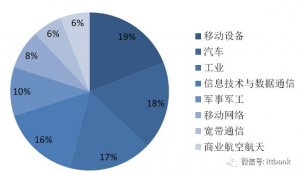

汽車、電信與數據通信——接插件市場發展的主要驅動力

從終端產品的應用領域來看,2014年對接插件需求最大的應用領域主要有四塊:汽車(22.2%)、電信與數據通信(20.4%)、計算機與周邊產品(16.3%)、工業(11.9%),這四塊總共占了接插件下游70%的市場,其后依次是工防航空、運輸、消費電子、醫療、儀器儀表、商業與辦公設備等。

中國已成為全球第一大接插件市場

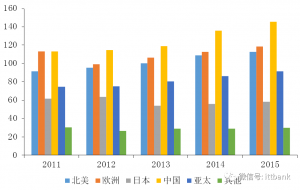

從區域分布來看,全球接插件市場主要分布在北美、歐洲、日本、中國、亞太(不含日本和中國)五大區域,這五大區域占據了全球接插件市場 90%以上的份額。近年來,由于受到全球經濟波動的影響,北美、歐洲和日本接插件市場增長緩慢,甚至出現了下滑態勢,而以中國及亞太地區為代表的新興市場呈現強勁增長,成為推動全球接插件市場增長的主要動力。

中國接插件行業增速遠高于全球。隨著世界制造業向中國大陸的轉移,全球接插件的生產重心也同步向中國大陸轉移,中國已經成為世界上最大的接插件生產基地。中國接插件制造整體水平得到迅速提高,接插件市場規模逐年擴大,中國成為全球接插件市場最有發展潛力、增長最快的地區。2000-2010年10年復合增長率高達19.34%。同期歐洲、北美和日本增長率分別為2.07%、-3.73%和1.39%。2011年中國接插件的市場是112.96億美元,攀至全球第一,占全球市場的23.4%,中國接插件行業2009-2015年復合增長率達13.59%,遠高于全球同期8.05%的增速。

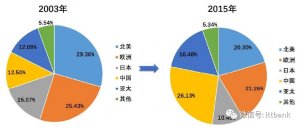

中國已成全球第一大接插件市場。從2003到2015年,隨著中國接插件市場增長率顯著高于全球平均水平,中國2015 年市場規模達145 億美元,所占份額已從2008 年的20.9%逐步提高至2015 年的26.13%,目前已成為全球第一大接插件消費市場地區,比第二名歐洲市場多出20%。

我國生產的接插件仍以中低端為主,高端需求還得不到滿足。我國生產的接插件主要以中低端為主,高端連機器占有率比較低,但需求增速較快。目前我國接插件發展正處于生產到創造的過渡時期,對高端接插件,特別是汽車、電信與數據通信、計算機及周邊設備、工業、工防航空等領域需求巨大,使得高端接插件市場快速增長。

全球高端接插件制造業將逐漸往中國轉移

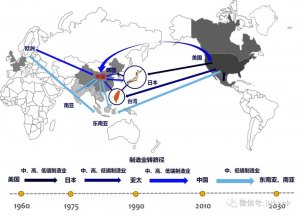

全球制造業轉移路徑:美國→日本→亞太→中國→東南亞。世界制造業的發展歷史就是高端國不斷把本國制造成本高的中低端產業轉移到具備基礎條件的次級國,通過這樣的鏈條一級一級的傳遞下去。次級國取得先進國的技術和資金,不但可以擴大就業,也可以提高本國的消費,反而促進了市場的擴大,這樣形成良性循環。因為人力成本低、當地政府補助、有了一定生產技術基礎等利好條件,世界制造業在2000年左右大規模進入中國,國內沿海地區特別是珠三角地區的制造業迅速發展成“世界工廠”,然而之前國內的制造業大多數集中在“中低端”制造業,未來幾年國內高端制造業將成為主流。

國內接插件廠商數量眾多且集中在中低端市場,高端市場仍被外企占據。我國接插件行業起步較晚,接插件市場集中度較低,國內接插件生產廠商數量眾多,但普遍規模較小。國家統計局數據顯示,2010年,我國接插件制造廠商有1000多家,其中外商投資約300家,占據高端接插件產品的主導地位;本土制造廠商約700余家,但受限于規模小、技術積累不足和資本實力較差,本土企業業務主要集中在技術水平偏低的中低端產品。

國內接插件市場產品結構將逐步升級,行業集中度正逐漸提高。隨著計算機、汽車、通訊、家電等下游行業對高端接插件需求逐漸增大,下游廠商對配件供應商的產品品質、研發實力、價格水平、交貨期限都提出了更高要求,眾多國內廠商已經開始對高端接插件產品進行研發。在此推動下,未來幾年國內接插件市場產品結構將逐步升級,行業整合將成為主題,2013年全國規模以上企業達842家,截止到2014年年底達882家。企業數目相對于2010年的1000多家,已經減少了100多家。國內接插件行業集中度大幅提高。國內Top3(立訊精密、中航光電、得潤電子)接插件企業的市場份額已經從2010 年的5.8% 提升至2015 年的17%,但仍然遠低于國際三巨頭的30%,這說明未來還有很大的提升空間,也為行業龍頭企業迅速做大做強提供了難得的機遇。

并購成為世界接插件龍頭企業發展主要手段:廣度上“從一到多”,深度上“從多到一”

接插件龍頭們的發展史就是一部并購史。根據英康(Encnn)接插件管理咨詢機構統計,從1990年開始,接插件產業經歷了好幾百次的收購和合并。而其中大部分的并購是由全球前十大接插件公司完成。例如:

TE連接收購Thomas & Betts’ 的接插件部門、DEUTSCH、ADC和許多其他公司。

Molex公司收購了Woodhead、FCT、Affinity Medical,Luxtera’s 的Merge Optics以及其他公司。

安費諾收購泰瑞達的高速接插件的業務、FEP、以及幾十個其他公司。同時它收購了FCI公司的接插件的企業。該交易在2015年12月完成。

德爾福收購FCI汽車接插件業務。

1、安費諾:廣度上“從一到多”,瘋狂并購的最純接插件平臺型標的

(1)安費諾營業收入穩步上升,打造接插件平臺型企業

安費諾Amphenol是全球最大的接插件制造商之一。安費諾公司是手機接插件第一大廠,最擅長的精密接口連接,如SIM卡接插件,SD卡連接、USB連接、HDMI連接、RF轉換等。近年通過合并收購籠絡了全球很多頂尖的接插件廠家。產品拓展覆蓋了工防,航空,航天,通信等方面。

自2008年經濟危機之后,公司收入穩步上升,且毛利率一直穩定在31%。公司產品分為互聯產品和產品線纜,其中互聯產品(接插件)是主要業務,其收入占公司整體營業收入的90%以上,從2008年經濟危機后,公司營業收入一直保持著10%左右的增長率,公司的盈利能力一直很穩定,其毛利率從2008年開始就維持在31%左右。

安費諾致力打造接插件平臺型企業。安費諾致力于打造接插件平臺型企業,從公司成立開始,安費諾就立足于自身計算機及消費電子龍頭地位,通過收購布局接插件多下游應用領域,其業務收入主要涵蓋移動設備、汽車、工業、通信、工防航空五大板塊。

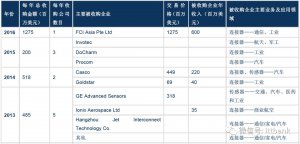

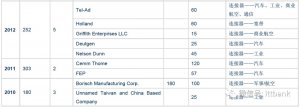

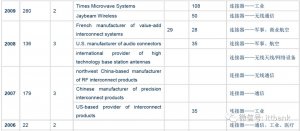

(2)收購是增長的主要原因:重點布局汽車、通信、工業、工防航空四大主流應用領域

通過收購公司接插件業務保持高增長率。從2003年到現在,安費諾每年都會至少完成一次收購,幾乎每年并購都占其現金用途中的主要部分,2003-2015年期間,并購所用資金總額占公司所配置現金總額的50%以上。并購大多數是為了橫向拓展接插件業務領域,使得接插件業務快速提升,這也是其營業收入保持高增長的主要原因。安費諾接插件業務收入在全球接插件市場份額也從2003年的3.79%,迅速提升至2015年的9.32%。

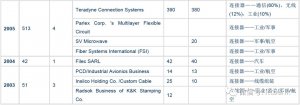

安費諾收購計劃

泰科電子有限公司TE Connectivity (TE)是全球最大的接插件生產廠家,接插件行業的唯一入圍世界500強的企業。泰科電子是一家全球化的電子組件、網絡解決方案、特種產品及海底通訊系統供應商,公司設計和制造的約50萬種產品,用于連接和保護觸及生活各個方面的產品中的電源和數據流。主要產品應用在消費類電子,電力,醫療,汽車,航空航天以及通訊網絡方面。

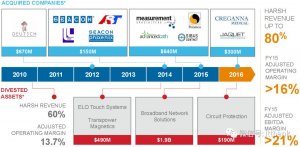

(1)從2007年起進行了多次產品結構調整,泰科電子盈利能力顯著提升。

公司從2007年開始,圍繞著打造全球領先嚴苛環境下綜合解決方案供應商的目標,進行了多次產品結構調整:

在2007年,公司業務主要分為四塊:網絡解決方案、電子元器件銷售及服務、海底通信、無線系統;

在2009年,公司將無線系統業務剝離;

在2011年,公司剝離了電子元器件銷售及服務、海底通信業務,并進入了兩塊新業務:通訊及工業解決方案、運輸解決方案;

在2013年,公司剝離了通訊及工業解決方案業務,并拓展了兩塊新業務:工業、消費品解決方案;

在2015年,公司再次剝離兩塊業務:網絡解決方案、消費品解決方案,又增加了通訊及工業解決方案業務。

(2)探索泰科調整產品結構的原因:通過并購布局高景氣度市場,打造嚴苛環境產品綜合供應商。

泰科電子調整產品結構的初衷:瞄準高景氣度下游市場。公司目前業務分為三塊:運輸解決方案、工業解決方案、通訊解決方案,2015年三塊對應收入分別為63.5億美元、31.8億美元、27.0億美元。而公司產品結構調整至這三塊也是因為這三塊業務分別對應了三大高景氣度市場:

運輸解決方案:產品(ADAS/安全系統、汽車排放&資訊娛樂)——汽車市場規模每年增速達4-6%,產品(傳感器)——每輛汽車傳感器的價值將從200美元上升至400美元;

工業解決方案:產品(數字化工廠)——智能工廠中機器人市場以每年2.5X速度增長,產品(新飛行器設計)——新的飛行器中設備市場每年超過2X,產品(醫療設備集成)——微創醫療市場以每年7%的速度增長;

通訊解決方案:產品(物聯網)——專注物聯網的物理層市場,產品(數據增生)——聯網設備市場從現在的64億美元將增長到2020年的208億美元,產品(智能家電)——更多智能家電的應用使得該市場增速達3X。

泰科電子調整產品結構的方法:收購領域內的龍頭。公司在瞄準下游高景氣市場后,通過收購該領域內的龍頭企業進行新業務的外延拓展,打造嚴苛環境產品綜合供應商:

2012年,Deutsch——工業運輸、航空航天、工防等領域內領先的德國接插件公司;

2014年,Seacon——石油和天然氣領域內的領先的水下接插件公司;

2015年,Measurement Specialties & AST——領先的傳感器組合制造商;

2015年,Polamco——全球領先的高精度接插件、后蓋、互聯配件及自定義連接解決方案供應商,下游覆蓋工防、航空航天、汽車、工業、海洋、石油和天然氣等多個領域。

2015年,AdvancedCath——全球領先的高級導管系統供應商,其救生治療領域技術世界一流。

2015年,SIBAS CONTACT——全球領先的工業重載接插件制造商。

2016年,Creganna Medical——全球領先的微創醫療設備設計、制造、服務供應商。

2016年,JAQUET technology group——全球領先的速度傳感器供應商,應用于工業等領域。

產品結構調整后,泰科電子股價一路高漲。渡過了2008年金融危機,泰科電子從2009年開始經過多次產品結構調整后,公司盈利能力顯著增強,同時也受到了越來越多投資的青睞,從2009年開始,公司股價從谷底價7.40美元/股,一路高漲,2015年最高時股價達73.73美元/股,公司市值實現了翻十倍的驚人表現!

推薦專題:接插件廠家排名

發表評論

想加入討論嗎?免費貢獻!